Wie funktioniert der Leerverkauf von Aktien?

Beim Leerverkauf einer Aktie handelt es sich um den Verkauf von Aktien am Aktienmarkt (im Gegensatz zum Leerverkauf von z. B. Futures am Terminmarkt), die sich aktuell nicht im eigenen Besitz befinden. Die Aktien werden zu diesem Zweck üblicherweise von einem Broker geliehen. Der Leerverkäufer ist jedoch verpflichtet, die Aktie zu einem späteren Zeitpunkt wieder zurückzukaufen und sie somit wieder in den Besitz des Verleihers zu bringen.

Beim Leerverkauf einer Aktie handelt es sich um den Verkauf von Aktien am Aktienmarkt (im Gegensatz zum Leerverkauf von z. B. Futures am Terminmarkt), die sich aktuell nicht im eigenen Besitz befinden. Die Aktien werden zu diesem Zweck üblicherweise von einem Broker geliehen. Der Leerverkäufer ist jedoch verpflichtet, die Aktie zu einem späteren Zeitpunkt wieder zurückzukaufen und sie somit wieder in den Besitz des Verleihers zu bringen.

Als Entschädigung für die Ausleihe erhalten die Broker vom Leerverkäufer eine entsprechende Gebühr. Alle laufenden Auszahlungen aus der Aktie (z.B. Dividende) müssen an den ursprünglichen Eigentümer des Wertpapiers ersetzt werden. Der Gewinn aus dem Leerverkauf einer Aktie ist der Differenzbetrag zwischen Verkaufs- und späterem Rückkaufkurs, abzüglich der in der Zwischenzeit geleisteten Auszahlungen aus dem Wertpapier. Der Besitzer der Aktie muss dabei nicht darüber informiert werden, dass sein Wertpapier in einen Leerverkauf verwickelt ist. Will er selber verkaufen, dann leiht sich der Broker die Aktie aus einem anderen Portfolio und verkauft diese, anstelle der leer verkauften Aktie.

Wie funktionieren Leerverkäufe?

Der Leerverkäufer verkauft die Papiere heute, die er dann zu einem späteren Zeitpunkt am Markt zurückkaufen muss. Ist der Preis, den der Leerverkäufer zahlt, um die Aktien zurückzukaufen gesunken, so hat er einen gewinnbringenden Trade gemacht (ausgenommen Leihgebühren/Kommission). Ist der Preis gestiegen, so hat er einen Verlust bringenden Trade gemacht.

Theoretisch ist die Menge des Gelds, das der Leerverkäufer verlieren kann, nicht begrenzt. Genauso kann der Preis der Aktie beim Rückkauf unendlich steigen.

Können Leerverkäufer tatsächlich den Markt beeinflussen?

Hier gehen die Meinungen der Experten auseinander. Während die einen den Einfluss von Leerverkäufern auf die Kurse der betroffenen Aktien komplett ausschließen, weisen andere auf Folgendes hin: Leerverkäufer machen nur dann einen Gewinn, wenn der Kursverfall der Papiere, auf den sie ja wetten, auch tatsächlich eintritt. Sie werden daher alles tun, um die Kursentwicklung in die von ihnen gewünschte Richtung zu lenken, etwa indem sie gezielt negative Informationen streuen.

Fazit

Bei Leerverkäufen spekuliert der Leerverkäufer auf fallende Kurse der jeweiligen Aktie. Maßgeblich für das Ergebnis eines Leerverkaufs ist lediglich die Entwicklung des Aktienkurses sowie die zu entrichtende Leihgebühr. Leerverkäufe werden erfahrungsgemäß bevorzugt in sehr volatilen Marktphasen vorgenommen. Bekanntermaßen fallen Aktienkurse deutlich schneller als sie steigen. Trader, die in den historisch betrachtet häufig auftretenden ruckartigen Abwärtstendenzen Aktien short handeln, erhoffen sich deshalb hohe Spekulationsrenditen.

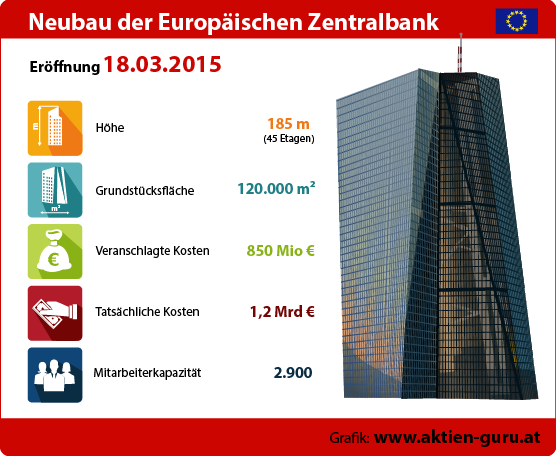

EZB-Neubau in Frankfurt eröffnet

Der Neubau der Europäischen Zentralbank (EZB) ist endlich fertig!

Am heutigen Mittwoch, 18.03.2015 wird das neue Gebäude der Europäischen Zentralbank, das ECB Headquarters, in Frankfurt am Main eingeweiht. Das insgesamt aus zwei Türmen bestehende Bauwerk ist mit einer Höhe von 185 Metern das siebthöchste Gebäude Deutschlands und gleichzeitig auch das siebthöchste Bauwerk in Frankfurt am Main.

Das neue EZB-Gebäude besteht aus dem sogenannten Nord- und Südturm, der Nordturm erstreckt sich dabei auf 185 Meter und der Südturm auf 165 Meter Höhe, der Südturm ist also ungefähr so hoch wie der Kölner Dom. Im höheren der beiden Türme, dem Nordturm, befinden sich insgesamt 45 Stockwerke, im Südturm 43. Verbunden mit der Großmartkhalle bietet das Gebäude 2.900 Mitarbeitern Platz.

Kosten sind deutlich höher als erwartet

Ursprünglich waren für den Neubau im Frankfurter Osten 850 Millionen Euro Gesamtkosten veranschlagt, die reinen Baukosten sollten sich auf knapp 500 Millionen Euro belaufen. Allerdings war kein Generalunternehmer bereit, für diesen Preis die Bauherrschaft zu übernehmen.

Die Fertigstellung verzögerte sich um Jahre. Insgesamt betrug die komplette Planungs- und Bauzeit 16 Jahre, wovon lediglich 4 Jahre Bauzeit zu Buche stehen. Hinzu kamen, wie so häufig, unerwartete Kosten – in diesem Fall für die Sanierung der denkmalgeschützten Großmarkthalle. Im Endeffekt betrugen die Baukosten 1,2 Milliarden Euro – fast ein Drittel mehr als geplant.

- Höhe 185 m

- Grundstücksfläche 120.000 m²

- Stockwerke 45

- Kosten 1,2 Mrd €

- veranschlagte Kosten 850 Mio €

- Planungs- und Bauzeit 16 Jahre

- Bauzeit 4 Jahre

- Fassungsvermögen für 2.900 Mitarbeiter

- Parkplätze für 630 Fahrzeuge

- Anzahl der Aufzüge 16

Automatische Forex-Handelssysteme

Der dynamische Forex-Handel erfordert ständiges Beobachten der Kurse, um von möglichst vielen Handelschancen zu profitieren. Dem Forex-Trader stehen eine Reihe von automatischen Handelsprogrammen zur Verfügung – sogenannte Forex-Robots – welche automatisiert den dynamischen Währungsmarkt rund um die Uhr überwachen und selbstständig Handelsentscheidungen treffen. Sie helfen dem Forexanleger, die richtige Entscheidung zu treffen und den Handelsalltag effizienter zu gestalten.

Der dynamische Forex-Handel erfordert ständiges Beobachten der Kurse, um von möglichst vielen Handelschancen zu profitieren. Dem Forex-Trader stehen eine Reihe von automatischen Handelsprogrammen zur Verfügung – sogenannte Forex-Robots – welche automatisiert den dynamischen Währungsmarkt rund um die Uhr überwachen und selbstständig Handelsentscheidungen treffen. Sie helfen dem Forexanleger, die richtige Entscheidung zu treffen und den Handelsalltag effizienter zu gestalten.

Vorteilen von „Forex-Robots“

Bei den automatischen Handelsprogrammen werden die Handelsstrategien viel einfacher und schneller umgesetzt. Die Computersoftware berechnet die bestmögliche Handelsstrategie gemäß der eingetragenen Parameter, Indikatoren und Informationen und setzt diese zeitnah um. Ein FX-Trader muss zuerst alle Indikatoren untersuchen, die Informationen zusammentragen und erst dann in Aktion treten. Der FX-Roboter ist dem Trader demnach zeitlich beim Kaufen von Aktien immer im Vorteil. Eine weitere zeitliche Komponente spielt beim Traden mit einem Forex Roboter eine entscheidende Rolle: Mittels der Software ist es dem Trader möglich, nonstop und zu jeder Zeit aktiv am Markt teilzunehmen, ohne direkt aktiv am PC sitzen zu müssen.

Einer der größten Vorteile dieser Systeme liegt im „Ausschalten“ der menschlichen Emotionen. Die Emotionen (Angst und Gier) erhöhen das Risiko und führen dann häufig zu einem Verlustgeschäft. Mit dem automatischen Handel kann der Trader einen erfolgreichen Handelsabschluss erwarten, die Unsicherheiten über Ein- oder Ausstieg oder die Festlegung der Investitionshöhe treten in den Hintergrund bzw. fallen ganz weg.

Durch die Automatisierungstechnik generiert die Trading Software eine Anhäufung des Kapitals, während der Trader passiv bleiben kann. Der Trader behält die Kontrolle und erhält Benachrichtigungen über alle relevanten Geschehnisse am Markt und inwiefern diese die Gewinnchancen beeinflussen.

Nachteile von Forex Robotern

Neben den zahlreichen Vorteilen von „Forex-Robots“ gibt es auch einige Nachteile. Man soll beachten, dass nicht alle Broker die automatischen Programme tolerieren und teilweise den Einsatz von solchen Handelssystemen auf Ihren Plattformen auch verbieten.

Ein weiterer Nachteil besteht darin, dass manche Programme, besonders die billigeren, sehr unflexibel in Ihrer Handhabung und Programmierung sind. Die Trading Software beinhaltet viel Detaileinstellungen, die richtig angewendet werden sollen. Nach der Einrichtung des Forex-Roboters ist es empfehlenswert, dass der Trader zumindest am Anfang aktiv am Markt beteiligt ist und die Handlungen beobachtet. Nur so kann man möglichst schnell eingreifen und einen Totalverlust aufgrund von Fehleinstellungen verhindern. Zudem kann der Trader jederzeit kontrollieren, ob die Strategie funktioniert und bei Misserfolg entsprechend ändern.

Fazit: Was bei Automatisierung zu beachten ist

Um die Vorteile eines FX-Roboters vollständig umsetzen zu können, sollte die Software einige wichtige Detaileinstellungen enthalten. Des Weiteren sollte die Software mit der modernsten Handelstechnologie ausgestattet sein, sodass möglichst viele Optionen berechnet, verglichen und umgesetzt werden können. Erst durch die automatisierten Abläufe kann ein FX-Trader einen Vorteil aus der Anschaffung eines Forex Roboters ziehen.

Ursachen für die griechische Staatsschuldenkrise

Regierende auf der ganzen Welt fürchten, dass Griechenland demnächst seine Schulden nicht mehr zurückzahlen kann. Es besteht die Gefahr, dass andere Länder diesem Konkurs folgen würden. Das Problem ist den Politikern klar – zu hohe Staatsschulden und die Lösung lautet – Reduktionen der Defizite. Wir machen uns auf der Suche nach den Ursachen der griechischen Finanzkrise. Einige stecken in das Verhalten von Regierungen und Institutionen, die sog. innergriechischen Ursachen, andere sind auf Geschehnisse im Bereich der EU selbst zurückführen.

Regierende auf der ganzen Welt fürchten, dass Griechenland demnächst seine Schulden nicht mehr zurückzahlen kann. Es besteht die Gefahr, dass andere Länder diesem Konkurs folgen würden. Das Problem ist den Politikern klar – zu hohe Staatsschulden und die Lösung lautet – Reduktionen der Defizite. Wir machen uns auf der Suche nach den Ursachen der griechischen Finanzkrise. Einige stecken in das Verhalten von Regierungen und Institutionen, die sog. innergriechischen Ursachen, andere sind auf Geschehnisse im Bereich der EU selbst zurückführen.

Hohe Staatsausgaben

Griechenland betreibt eine überdurchschnittlich expansive Haushalts- und Wirtschaftspolitik und verfügt über einen überdimensionierten und ineffizienten Staatsapparat. Dank der Vetternwirtschaft früherer Regierungen arbeiten über ein Viertel der griechischen Beschäftigten im öffentlichen Dienst. Außerdem geht der überdurchschnittliche Konsum nur mit unterdurchschnittlichen Investitionen einher.

Griechenland hat hohe Militärausgaben. Wegen der Spannungen mit der Türkei sind diese bezogen auf das BIP größer als die der anderen EU-Länder. Auch die Truppenstärke ist überproportional hoch. Rüstungsgüter wurden insbesondere in den USA, Deutschland, Frankreich, den Niederlanden und Russland gekauft.

Griechenland hat hohe Militärausgaben. Wegen der Spannungen mit der Türkei sind diese bezogen auf das BIP größer als die der anderen EU-Länder. Auch die Truppenstärke ist überproportional hoch. Rüstungsgüter wurden insbesondere in den USA, Deutschland, Frankreich, den Niederlanden und Russland gekauft.

Geringe internationale Wettbewerbsfähigkeit

Bis zur Wirtschaftskrise hat sich das Pro-Kopf-Einkommen des Landes fast verdreifacht. Die Löhne im privaten und öffentlichen Bereich wurden bis zu 15 Prozent erhöht und die Lohnstückkosten steigen in den letzten Jahren enorm. Der Lebensstandard der Griechen ist zu hoch und entsprich bei Weitem nicht der Produktivität. Griechenlands Wirtschaft verliert dadurch an internationaler Wettbewerbsfähigkeit.

Finanzen

Griechenlands Schuldenkrise wurde jahrelang verschleiert, indem man Wirtschaftsdaten bzw. Statistiken schönte bzw. verfälschte. Das hängt auch mit den innergriechischen Strukturen zusammen. Das ist ein großes Problem, weil die Regierung ihre Finanzen nicht im Griff hat. Es gelingt ihr nicht, Einnahmen und Ausgaben richtig zu planen, zu überwachen und vorherzusagen. Bis heute gibt es keine funktionierenden Finanzbehörden, zumindest nicht im westeuropäischen Sinne.

Geringe Steuereinnahmen

Griechenland hatte in den Jahren vor der Krise einige Steuern gesenkt, was zu einer Verringerung der Staatseinnahmen führte.

Steuerhinterziehung

Die Steuermoral ist eine der großen Krankheiten des Landes. Keine Regierung hat es bisher geschafft, die Steuerhinterziehung effektiv zu bekämpfen.

Schattenwirtschaft

Griechenland lässt eine überdurchschnittlich große Schattenwirtschaft von geschätzten 40 Prozent des BIP zu. Geschätzt gehen dem griechischen Staat so jährlich mehr als 30 Milliarden Euro Steuereinnahmen flöten. Das ist ein europäischer Spitzenwert. Obwohl alleine die Eindämmung der Steuerhinterziehung einen Haushaltsüberschuss erzeugen würde und damit die griechische Finanzkrise hätte verhindern können, wurden die steuerpflichtigen Bürger von den Finanzbehörden nicht intensiver kontrolliert.

Korruption

Ungenügende Kontrollmechanismen bei Auftragsvergaben des Staates ermöglichten Korruption. Große und intransparente Projekte wurden initiiert und nur teilweise realisiert. In ihrem jüngsten Bericht von 2012 stellt „Transparency international“ fest, dass Griechenland beim Korruptionsindex (Corruption Perception Index, CPI) von Platz 78 auf Platz 94 von insgesamt 174 Ländern abgerutscht ist und damit innerhalb der EU-Länder den letzten Platz einnimmt, d.h. Griechenland hat die höchste Korruptionsrate in der EU.

Mangelnde Kontrollmechanismen seitens der EU

Die unsolide Fiskalpolitik Griechenlands und die unzureichenden Sanktionsmechanismen bei Vertragsverletzungen seitens der EU erhöhen das Risiko einer Finanzkrise in der Währungsunion. Die EU-Behörden haben trotz frühzeitiger Kenntnis der wirtschaftlich kritischen Lage von Griechenland über Jahre hinweg weder in wirksamer Weise das Verfehlen der Kriterien thematisiert, noch Gegenmaßnahmen getroffen. Bei den vertragswidrigen Abweichungen der griechischen Fiskalpolitik könnten die EU-Institutionen kaum direkt in die Fiskal- und Haushaltspolitik eingreifen.

Fazit: Typisch griechische Probleme

Die regelmäßigen Haushaltsdefizite führten zu einer stetigen Erhöhung der Staatsverschuldung, diese wiederum zu immer ungünstigeren Kreditkonditionen, zu denen Gläubiger noch bereit waren, frisches Geld zu verleihen. Sowohl die zunehmende Staatsverschuldung (Tilgungslasten) als auch die steigenden Zinsen belasteten den griechischen Staatshaushalt. Als die Leistungsfähigkeit der griechischen Wirtschaft und die Staatsverschuldung durch die Rating-Agenturen immer schlechter bewertet wurden, beschleunigte sich die Entwicklung hin zu immer höheren Kapitalkosten.

Forex Trading in Österreich – alternative Geldanlage?

Risikofreudig oder Sicherheitsfanatiker? Von Vorteil ist, dass es auf dem Markt für jeden Typus ein geeignetes Angebot gibt. In diesem Artikel werden sowohl sichere als auch spekulative Möglichkeiten zu Geldanlagen dargestellt.

Forex Trading als lukrative Anlagechance

Forex (Devisenhandel) beschreibt den Handel mit fremden Währungen. Das Traden hat in den letzten Jahren vor allem in den privaten Haushalten immens an Bedeutung gewonnen. Das Prinzip beim Trading ist relativ einfach: Man soll eine Spekulation auf Währungen tätigen. Erwartet man, dass der Dollar steigt, so sollte man das Guthaben von Euro in Dollar wechseln und abwarten, bis der Kurs sich entsprechend entwickelt – um zu einem späteren Zeitpunkt mit Gewinn in die Eurowährung zurückzutauschen.

Warum Forex Trading so beliebt ist

- Voraussetzungen sind PC, Internet und ein Account bei einem Broker, der die Transaktionen abwickelt

- Es müssen nur wenige Voraussetzungen erfüllt sein – Internet und PC, Startkapital (in der Regel 100 Euro ausreichend) und einen Forex-Account.

- Hoch spekulatives Geschäft – mit Forex Trading können relativ schnell extrem hohe Gewinne eingefahren werden.

Geringe Einsätze können bereits hohe Gewinne generieren

In der Regel setzt der Broker beim Einsatz des Traders einen Hebel ein (z.B. 100:1). Das heißt, dass er dem Teilnehmer ein Vielfaches des Einsatzes leiht und zur Verfügung stellt. Der Einsatz ist nur eine Art von Sicherheitsleistung, welcher als Margin bezeichnet wird.

Aktuelle Information uns psychologische Aspekte

Das Schärfen des Weitblicks ist enorm wichtig. Man soll die Wirtschaft und die Außenpolitik im Auge behalten, da die Währungskurse empfindlich und mannigfaltig in ihrer Reaktion sind. Viele Experten sind der Meinung, dass Forex als spekulatives Geschäft zumindest zu 50 Prozent von der geistigen Verfassung des Anlegers abhängt.

Zusammenfassend könnte man sagen, dass dieses Geschäft es erlaubt, in kurzer Zeit astronomische Gewinne einzufahren, besonders wenn man eine richtige Strategie entwickelt hat. Man sollte relativ viel Zeit investieren, bis man die Begrifflichkeiten versteht und über das nötige Gespür verfügt.

Tagesgeld

Als Anlageform klingt ein Tagesgeldkonto äußerst angenehm und nahezu verlockend: flexibel, unabhängig und äußerst sicher. Im Gegensatz zum Festgeld oder zum Sparbuch genießt man beim Tagesgeldkonto sehr große Freiheiten. Es können aber keine hohen Gewinne eingefahren werden, da die Zinsen nicht sehr hoch ausfallen. Aktuell sprechen nicht allzu viele Argumente für eine Anlage in Tagesgeld. Die Sparzinsen bewegen sich unterhalb der Inflationsrate, wenn man Glück hat auf dem Niveau der Inflationsrate. Im Endeffekt ist keine Wertsteigerung des Geldes derzeit möglich.

Derzeit beträgt der durchschnittliche Zinssatz bei Tagesgeldern in Österreich nicht einmal mehr 0,75 Prozent. Das Tagesgeld eignet sich womöglich nur zur Werterhaltung, und auch das nur bedingt. Es wird im 2015 keine marginale Zinserhöhung erwartet. Um diese maue Zeit zu überbrücken, könnte man ein Festgeldkonto für sechs bis 12 Monate in Betracht ziehen, um über dem Inflationsniveau zu bleiben oder das sog. Zins-Hopping betreiben. Dies ist jedoch mit einem nicht zu verachtenden Aufwand verbunden.

Festgeld

Das Festgeld ist eine solide, sichere und einigermaßen lukrative Möglichkeit. Längere Laufzeiten führen zu attraktiven Festgeldzinsen, normalerweise wirft ein fünfjähriges Festgeldkonto zwischen 2,0 und 4,0 Prozent Zinsen p.a. ab. Dafür hat man während dieses Zeitraums keine Verfügungsgewalt über das Kapital.

Aktuell ist die Lage in Österreich vor allem deshalb wenig vorteilhaft, da wir uns in einer Niedrigzinsphase befinden. Dies ist vor allem dadurch bedingt, dass der Leitzins der EZB auf einem Rekordtief ist (0,15 Prozent). Aus dem Wortlaut vom EZB-Chef Mario Draghi vor kurzer Zeit ist zu deuten, dass die Europäische Zentralbank aller Voraussicht nach nicht vorhat, den Leitzinssatz vor Anfang 2017 langsam wieder anzuheben.

Sparbuch

Sparbücher sind in Österreich beinahe schon heilig, da Sparbücher lange Zeit als Anlageform Nummer 1 galten. Heutzutage genießt diese Anlageform ein sehr zweifelhaftes Ansehen. Hohe Sicherheit ist immer an niedrige Zinsen gekoppelt.

Aktuell liegen diese zwischen 0,05 und 2,2 Prozent je nach Anlagedauer und Anlagebetrag. Wenn man die Inflationsrate betrachtet, wird man feststellen, dass kaum ein Unterschied auszumachen ist. Manchmal sind sogar die Zinssätze geringer als die Inflation. Das heißt, dass das eingesetzte Kapital an Wert verliert.

Wie sicher ist Tages, Festgeld oder Sparbuch?

Eine sichere Anlageform wird genau deshalb ausgewählt, um das Kapital zu wahren, mit Abstrichen bei der Rendite. Dafür ist die Einlagensicherung da. Es handelt sich um eine gesetzliche Vorschrift, die innerhalb der EU gilt. Dadurch sind Einlagen bis zu 100.000 Euro zu 100 Prozent abgesichert, ein Verlust ist also ausgeschlossen. Hier kann man also unbesorgt sein Geld anlegen – verzichtet aber auf die hohen Renditechancen des Forexhandels. Die Einlagensicherung betrifft sowohl das Tagesgeld- als auch das Festgeld- und das Sparbuchanlagen innerhalb der EU.